ส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรในไตรมาส 3 ปี 2566 หดตัวลดลง

Krungthai COMPASS ประเมิน ภาพรวมการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรในไตรมาส 3 ปี 2566 หดตัว –0.3%YoY เทียบกับไตรมาสก่อนที่หดตัว -6.3%YoY โดยได้รับแรงสนับสนุนมาจากการส่งออกไปยังตลาดจีน ซึ่งเป็นตลาดหลัก คิดเป็นสัดส่วน 24% ของมูลค่าการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรทั้งหมด ที่ขยายตัวสูงถึง 28.0%YoY

อย่างไรก็ดี การส่งออกไปยังตลาดอื่นยังคงหดตัว โดยเฉพาะตลาดสหรัฐฯ ซึ่งคิดเป็นสัดส่วน 10% ของมูลค่าการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรทั้งหมดหดตัว -7.6%YoY ส่วนหนึ่งเป็นผลจากฐานที่สูงในปีก่อนในกลุ่มสินค้าสำคัญ เช่น อาหารทะเลกระป๋อง ผลไม้กระป๋อง และอาหารสัตว์เลี้ยง ส่วนตลาดสหภาพยุโรป ซึ่งคิดเป็นสัดส่วน 8% ของมูลค่าการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรทั้งหมด หดตัว -11.8%YoY จากกำลังซื้อของผู้บริโภคในยุโรป หดตัวลง เนื่องจากเงินเฟ้อที่อยู่ในระดับสูง ทำให้คู่ค้าส่วนใหญ่ชะลอคำสั่งซื้อออกไป

หมวดสินค้าเกษตรกลับมาขยายตัวที่ 4.1%YoY ทั้งนี้ กลุ่มสินค้าสำคัญที่ขยายตัวอย่างมาก ได้แก่ ผลไม้สดแช่เย็นแช่แข็งและแห้ง (61.4%YoY) และข้าว (27.0%YoY) ขณะที่กลุ่มสินค้าสำคัญที่หดตัว ได้แก่ ยางพารา (-33.8%YoY) มันสำปะหลัง (-5.9%YoY) และไก่ (-8.8%)

ด้านหมวดสินค้าอุตสาหกรรมเกษตรหดตัวต่อเนื่องที่ -5.2%YoY ทั้งนี้ กลุ่มสินค้าสำคัญที่หดตัว ได้แก่ อาหารทะเลกระป๋องและแปรรูป (-11.5%YoY) อาหารสัตว์เลี้ยง (-10.3%YoY) และน้ำตาลทราย (-20.1%YoY) ขณะที่กลุ่มสินค้าสำคัญที่ขยายตัว ได้แก่ สิ่งปรุงรสอาหาร (24.4%YoY) ซึ่งพลิกกลับมาขยายตัวครั้งแรกในรอบ 6 ไตรมาส เนื่องจากคำสั่งซื้อของคู่ค้าในตลาดสหรัฐฯ ที่กลับมาขยายตัวดี จากการเร่งทำตลาดของผู้ประกอบการไทย

สถานการณ์การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรในกลุ่มสินค้าสำคัญ

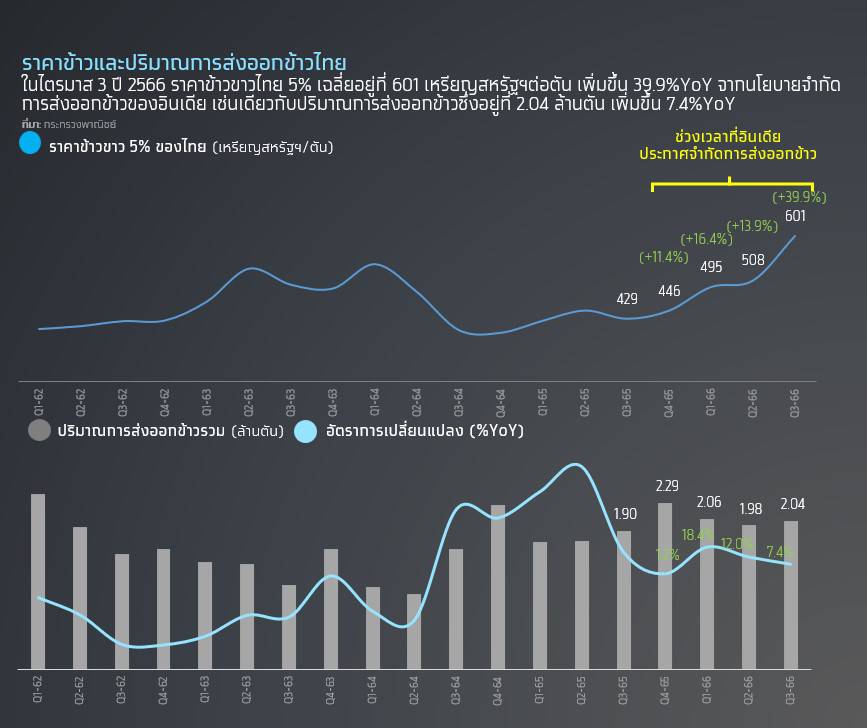

การส่งออกข้าวไตรมาส 3 ขยายตัวต่อเนื่อง

มูลค่าการส่งออกข้าวไตรมาสที่ 3 ปี 2566 ขยายตัวต่อเนื่องที่ 27.0%YoY แม้ปริมาณการส่งออกข้าวโดยรวมจะขยายตัว 7.4%YoY แต่ราคาส่งออกข้าวเฉลี่ยโดยรวมมีการปรับเพิ่มขึ้น 18.2%YoY โดยเฉพาะราคาส่งออกข้าวขาว 5% ที่ปรับเพิ่มขึ้นถึง 39.9%YoY จากนโยบายการจำกัดการส่งออกข้าวของอินเดีย รวมถึงยังได้อานิสงส์จากความกังวลในเรื่องความมั่นคงทางอาหาร ประกอบกับปริมาณการส่งออกที่ขยายตัว 94.9%YoY ทำให้มูลค่าการส่งออกข้าวขาว 5% ยังคงขยายตัวดี 139.0%YoY

ส่วนมูลค่าการส่งออกข้าวหอมมะลิกลับมาขยายตัวที่ 42.3%YoY จากปัจจัยด้านปริมาณการส่งออกที่ขยายตัว 37.1%YoY จากฐานที่ต่ำในปี 2565 เป็นหลัก ส่วนราคาปรับตัวเพิ่มขึ้นเล็กน้อยที่ 3.8%YoY ซึ่งเกิดจากการแข่งขันกับข้าวชนิดอื่นในตลาดส่งออกเช่น ข้าวพันธุ์พื้นนุ่มของเวียดนามที่มีราคาถูกและรสชาติดี

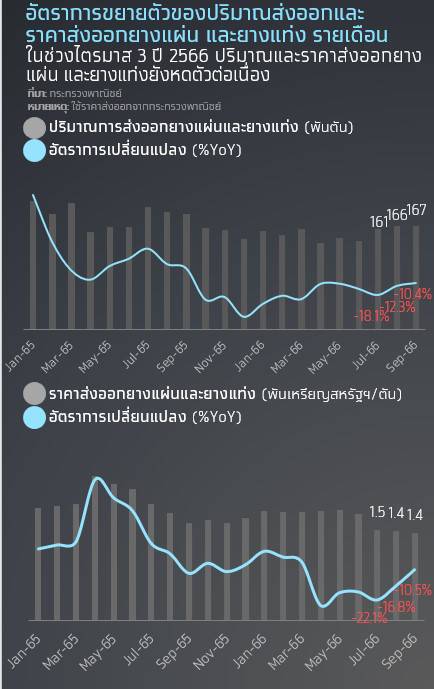

มูลค่าส่งออกยางพาราไตรมาส 3 หดตัวต่อนื่อง

มูลค่าส่งออกยางแผ่นและยางแท่งไตรมาสที่ 3 ปี 2566 หดตัว -33.8%YoY ซึ่งเป็นผลจากราคาส่งออกที่หดตัว -17.9%YoY ตามราคาน้ำมันตลาดโลกที่ลดลง และปริมาณส่งออกที่ลดลง -13.7%YoY แม้ปริมาณส่งออกไปจีนซึ่งเป็นตลาดส่งออกหลักอันดับ 1 คิดเป็น 28.4% ของการส่งออกยางแผ่นยางแท่งทั้งหมดของไทยขยายตัว 30.8%YoY ซึ่งเป็นผลจากฐานที่ต่ำในปีก่อน เนื่องจากในช่วงนั้นจีนใช้นโยบายควบคุมโควิดอย่างเข้มข้น กระทบต่อภาคการผลิตในจีน ทำให้ความต้องการใช้ยางพาราในอุตสาหกรรมของจีนลดลงค่อนข้างมาก อย่างไรก็ตามในส่วนของตลาดรองอื่นๆ เช่น สหรัฐฯ ญี่ปุ่น และเกาหลีใต้ หดตัว -40.7%YoY -26.7%YoY และ -69.2%YoY ตามลำดับ ส่งผลให้ภาพรวมปริมาณส่งออกยางแผ่นยางแท่งยังหดตัว

มูลค่าส่งออกน้ำยางข้นหดตัว -45.5%YoY จากปริมาณส่งออกที่หดตัวถึง -34.0%YoY จากปริมาณส่งออกไปยังตลาดมาเลเซียซึ่งเป็นตลาดส่งออกหลักลดลง จากความต้องการใช้น้ำยางข้นของมาเลเซียเพื่อเป็นวัตถุดิบในการผลิตถุงมือยางเพื่อส่งออกที่ลดลง เนื่องจากอุปทานส่วนเกินถุงมือยางโลกที่ยังคงมีอยู่ ขณะที่ราคาส่งออกลดลง -27.1%YoY ตามราคาน้ำมันตลาดโลกที่ลดลง

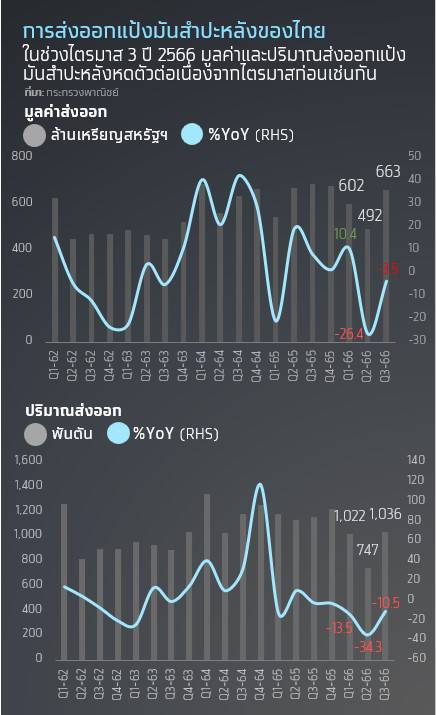

มูลค่าส่งออกมันสำปะหลังไตรมาส 3 หดตัวต่อเนื่อง

มูลค่าส่งออกผลิตภัณฑ์มันสำปะหลังทั้งหมดในไตรมาสที่ 3 ของปี 2566 อยู่ที่ 874 ล้านเหรียญสหรัฐฯ หดตัว -5.9%YoY โดยมูลค่าส่งออกมันเส้นและมันอัดเม็ดอยู่ที่ 186 ล้านเหรียญสหรัฐฯ (ราว 6,419 ล้านบาท) หดตัว -9.5%YoY และในแง่ปริมาณหดตัว -4.7%YoY ส่วนมูลค่าส่งออกแป้งมันสำปะหลังอยู่ที่ 663 ล้านเหรียญสหรัฐฯ (ราว 22,867 ล้านบาท) หดตัว -3.5%YoY และในแง่ปริมาณหดตัว -10.5%YoY เพราะเผชิญปัญหาวัตถุดิบไม่เพียงพอต่อการแปรรูปเพื่อส่งออก เนื่องจากปัญหาอุทกภัยในช่วงปลายปี 2565 ทำให้ท่อนพันธุ์เสียหาย และปัญหาฝนทิ้งช่วงตั้งแต่ช่วงกลางปี 2566 อีกทั้งบางพื้นที่ยังประสบปัญหาโรคใบด่าง ทำให้ผลผลิตได้รับความเสียหาย ขณะที่ราคาวัตถุดิบหัวมันสดที่ปรับตัวสูงขึ้นมาก กระทบต่อต้นทุนการผลิต ทำให้โรงงานแปรรูปมันสำปะหลังบางส่วนชะลอการรับซื้อวัตถุดิบเพื่อป้อนเข้าโรงงาน

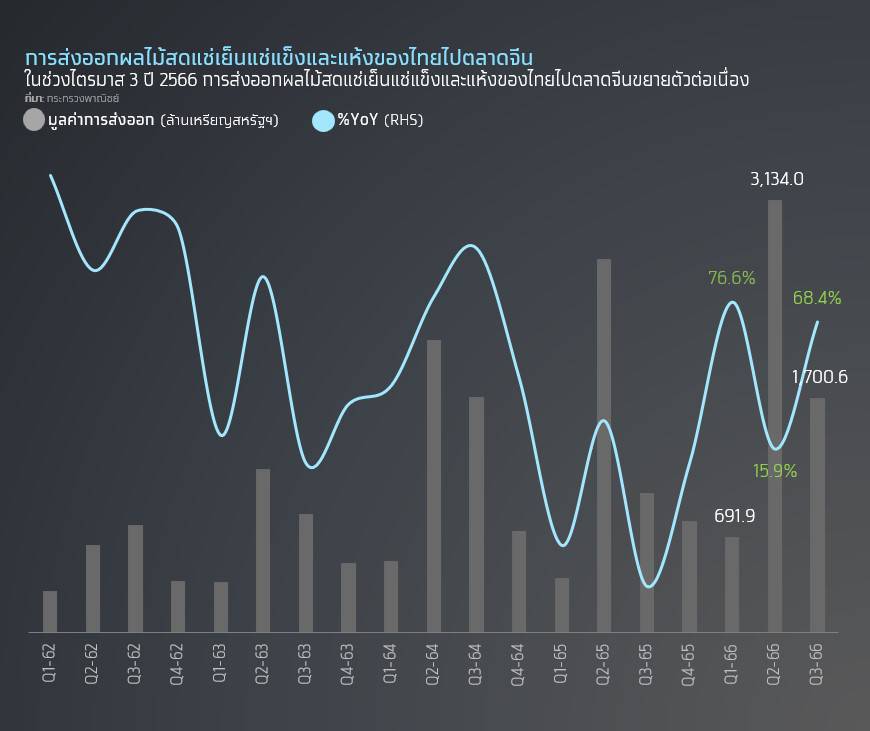

การส่งออกผลไม้สดแช่เย็นแช่แข็งและแห้งในไตรมาส 3 ขยายตัวต่อเนื่อง จากความ ต้องการในตลาดจีนที่เพิ่มขึ้น

มูลค่าการส่งออกผลไม้สดแช่เย็นแช่แข็งและแห้งในไตรมาส 3 ของปี 2566 ขยายตัวต่อเนื่องที่ 61.4%YoY โดยเฉพาะทุเรียนที่มีมูลค่าการส่งออกขยายตัวถึง 81.4%YoY จากปริมาณการส่งออกที่ขยายตัว 64.1%YoY โดยได้รับปัจจัยสนับสนุนมาจากความต้องการนำเข้าผลไม้ในตลาดหลักอย่างจีนขยายตัว 68.4%YoY ส่วนหนึ่งเป็นผลจากคำสั่งซื้อของชาวจีนที่กลับมาเพิ่มขึ้นหลังจากเปิดประเทศอย่างเต็มรูปแบบ กอปรกับการส่งออกผลไม้ได้รับประโยชน์จากการขนส่งผ่านรถไฟความเร็วสูงจีน-ลาว ภายหลังขยายเส้นทางการเดินรถไฟถึงเมืองคุนหมิง มณฑลยูนนานของจีน ซึ่งช่วยลดต้นทุนและระยะเวลาในการขนส่งเหลือเพียงราว 10 ชั่วโมง เร็วกว่าการขนส่งทางถนนที่ต้องใช้ระยะเวลานานถึง 2 วันทำให้ผลไม้มีความสดใหม่และเป็นที่ต้องการของตลาดมากขึ้น

การส่งออกไก่สดแช่เย็นแช่แข็งและแปรรูปไตรมาส 3 กลับมาหดตัว เนื่องจากตลาดส่งออกหลักชะลอการนำเข้า

ภาพรวมมูลค่าการส่งออกไก่สดแช่เย็นแช่แข็งและแปรรูปในไตรมาส 3 ของปี 2566 กลับมาหดตัว-8.8%YoY โดยเฉพาะไก่แปรรูปหดตัว -11.8%YoY จากตลาดส่งออกหลักอย่างญี่ปุ่นและสหภาพยุโรปที่หดตัว -7.3%YoY และ -18.5%YoY ตามลำดับ ส่วนหนึ่งมาจากผู้ส่งออกปรับราคาเพิ่มขึ้นตามภาวะต้นทุนที่สูงขึ้น ทำให้คู่ค้าบางส่วนชะลอการสั่งซื้อ ส่วนการส่งออกไก่สดแช่เย็นแช่แข็งหดตัว -1.9%YoY จากการส่งออกไปจีนที่หดตัว -15.6%YoY ส่วนหนึ่งมาจากฐานสูงของปีก่อน จากการเร่งนำเข้าของคู่ค้า เพราะความกังวลของสงครามระหว่างรัสเซียและยูเครน ส่งผลให้หลายประเทศมีความต้องการกักตุนสินค้าเพื่อใช้ในการบริโภค อย่างไรก็ดี ในระยะข้างหน้าการส่งออกไก่ของไทยจะมีแนวโน้มดีขึ้นจากความต้องการนำเข้าของตลาดส่งออกหลักที่ฟื้นตัว

ทิศทางการส่งออกสินค้าเกษตรสำคัญในปี 2567-2568

ข้าวคาดว่าในปี 2567 ปริมาณการส่งออกข้าวจะอยู่ที่ 8.2 ล้านตัน หรือยังคงขยายตัวราว 2%YoY จากปัญหาอุปทานข้าวโลกที่ยังตึงตัวจากปัจจัยเอลนีโญ ทำให้ประเทศคู่ค้ายังคงมีการสะสมสต็อกข้าว ขณะที่ผลผลิตข้าวไทยจะยังมีเพียงพอสำหรับส่งออก เนื่องจากปัญหาภัยแล้งอาจส่งผลต่อไทยน้อยกว่าที่คาดไว้เดิม เพราะปริมาณน้ำต้นทุนในช่วงปลายปี 2566 ที่เพิ่มขึ้นจากร่องมรสุมที่ผ่านไทยในช่วง ก.ย.-ต.ค. 2566 อีกทั้งคาดว่าราคาส่งออกข้าวจะยังได้รับผลดีจากราคาข้าวในตลาดโลกที่เพิ่มขึ้นจากการคงนโยบายการจำกัดการส่งออกข้าวของอินเดีย โดยเฉพาะราคาส่งออกข้าวขาว 5% ของไทยเฉลี่ยที่คาดว่าจะอยู่ที่ 620 เหรียญสหรัฐฯ ต่อตัน หรือเพิ่มขึ้น 13.0%YoY จากปัจจัยที่กล่าวมาข้างต้นคาดว่าจะส่งผลดีต่อรายได้โดยรวมของผู้เล่นในตลาดข้าว ตั้งแต่เกษตรกร โรงสี หยง รวมไปถึงและผู้ส่งออกข้าว อีกปัญหาต้นทุนค่าขนส่งและค่าปุ๋ยเคมีที่ผ่อนคลายลงมากช่วยหนุนความสามารถในการกำไรของอุตสาหกรรมข้าว

ส่วนในปี 2568 คาดว่าปริมาณการส่งออกจะลดลงอยู่ที่ 7.8 ล้านตัน หรือลดลง -4.9%YoY เพราะหากภัยแล้งในอินเดียเริ่มคลี่คลาย จะทำให้อินเดียผ่อนคลายนโยบายควบคุมการส่งออกข้าวมากขึ้น ทำให้อานิสงส์จากการที่ผู้นำเข้าข้าวหันมานำข้าวไทยทดแทนอินเดียทยอยหมดลง ส่งผลให้ราคาข้าวในตลาดโลกมีแนวโน้มปรับลดลง โดยคาดว่าราคาส่งออกข้าวขาว 5% เฉลี่ยของไทยจะอยู่ที่ 595 เหรียญสหรัฐฯ ต่อตัน หรือลดลง -4.1% YoY

ยางพารา ในปี 2567 คาดว่ามูลค่าการส่งออกยางแผ่น และยางแท่งจะอยู่ที่ 0.87 แสนล้านบาท ลดลง -2.1% YoY โดยเป็นผลจากปริมาณส่งออกที่คาดว่าจะลดลง -5.8%YoY จากภาคการผลิตในจีนที่ยังจะชะลอตัว ทำให้ความต้องการใช้ยางเพื่อเป็นวัตถุดิบในอุตสาหกรรมยานยนต์ในจีนลดลง แม้ว่าราคาส่งออกจะเพิ่มขึ้น 3.7%YoY ตามราคาเฉลี่ยน้ำมันดิบเบรนท์ที่คาดว่าจะอยู่ที่ 88 เหรียญสหรัฐฯ ต่อบาร์เรล เพิ่มขึ้น 4.8% YoY ส่วนในปี 2568 คาดว่ามูลค่าการส่งออกจะอยู่ที่ 0.79 แสนล้านบาท ลดลง -10.0%YoY โดยเป็นผลจากปริมาณส่งออกที่คาดว่าจะลดลง -3.0%YoY จากภาคการผลิตในจีนที่ยังคงไม่ฟื้นตัวนัก รวมทั้งราคาส่งออกที่คาดว่าจะลดลง -7.0%YoY จากราคาเฉลี่ยน้ำมันดิบเบรนท์ที่ปรับตัวลดลงโดยอยู่ที่ 81 เหรียญสหรัฐฯต่อบาร์เรล ลดลง -7.9%YoY

ขณะที่ในปี 2567 คาดว่ามูลค่าส่งออกน้ำยางข้นจะอยู่ที่ 2.77 หมื่นล้านบาท หรือเพิ่มขึ้น 5.7%YoY ตามราคาส่งออกที่เพิ่มขึ้น 40.9 บาท/กก. หรือเพิ่มขึ้น 3.7%YoY และปริมาณส่งออกที่คาดว่าจะเพิ่มขึ้น 2.0%YoY จากอุปทานของถุงมือยางโลกกลับมามีเสถียรภาพ ส่วนในปี 2568 คาดว่ามูลค่าส่งออกน้ำยางข้นจะอยู่ที่ 2.66 หมื่นล้านบาท หรือลดลง -4.0%YoY ตามราคาน้ำยางข้นจะมีแนวโน้มลดลง เป็น 38.0 บาท/กก. หรือลดลง -7.0%YoY แม้ว่าปริมาณความต้องการใช้ที่เพิ่มขึ้น 3.0%YoY จากความต้องการใช้ในอุตสาหกรรมการแพทย์ที่เพิ่มขึ้น

มันสำปะหลังในปี 2567-2568 แม้ว่าความต้องการผลิตภัณฑ์มันสำปะหลังของจีนจะเพิ่มขึ้นจากสต็อกข้าวโพดจีนที่มีทิศทางลดลง ทำให้ราคาข้าวโพดจีนแพงกว่าราคาส่งออกมันสำปะหลังของไทย จึงจูงใจให้อุตสาหกรรมต่อเนื่องในจีนนำเข้ามันสำปะหลังจากไทยเพื่อทดแทนการใช้ข้าวโพดในประเทศ แต่ผลผลิตมันสำปะหลังไทยอาจไม่เพียงพอต่อการส่งออก เนื่องจากปัญหาอุทกภัยในไทยในช่วงปลายปี 2565 ส่งผลให้ท่อนพันธุ์เสียหายและขาดแคลน อีกทั้งปรากฎการณ์เอลนีโญที่จะทวีความรุนแรงในช่วงครึ่งแรกของปี 2567 จะทำให้ผลผลิตมันสำปะหลังได้รับความเสียหาย ส่วนในปี 2568 คาดว่าปรากฏการณ์เอลนีโญจะเริ่มคลี่คลาย ทำให้ผลผลิตกลับมาขยายตัวได้ จึงคาดว่าในปี 2567-2568 ปริมาณส่งออกมันเส้นและมันอัดเม็ดของไทยจะอยู่ที่ 4.6 ล้านตัน และ 4.8 ล้านตัน หรือหดตัว -8.0%YoY และขยายตัว 5.0%YoY ตามลำดับ ส่วนปริมาณส่งออกแป้งมันสำปะหลังของไทยจะอยู่ที่ 3.5 ล้านตัน และ 3.7 ล้านตัน หรือหดตัว -5.0%YoY และขยายตัว 6.0%YoY ตามลำดับ

คาดว่าราคาเฉลี่ยมันเส้นและแป้งมันในปี 2567 ทั้งในประเทศและราคาส่งออกจะยังอยู่ในระดับสูง จากผลผลิตในประเทศที่มีจำกัด โดยราคาเฉลี่ยมันเส้นในประเทศและราคาส่งออกจะอยู่ที่ 8.8 บาท/กก. และ 277 เหรียญสหรัฐฯ/ตัน ตามลำดับ (เพิ่มขึ้น 2.3%YoY และ 2.6%YoY) ส่วนในปี 2568 ราคาเฉลี่ยมันเส้นในประเทศและราคาส่งออกจะปรับลดลงเล็กน้อยอยู่ที่ 8.7 บาท/กก. และ 272 เหรียญสหรัฐฯ/ตัน ตามลำดับ (ลดลง -1.1% YoY และ -1.8%YoY)

เช่นเดียวกับราคาเฉลี่ยแป้งมันสำปะหลังในประเทศและราคาส่งออกในปี 2567 จะอยู่ที่ 18.0 บาท/กก. และ 560 เหรียญสหรัฐฯ/ตัน ตามลำดับ (เพิ่มขึ้น 2.3%YoY และ 3.7%YoY) ส่วนในปี 2568 ราคาเฉลี่ยแป้งมันสำปะหลังในประเทศและราคาส่งออกจะอยู่ที่ 17.7 บาท/กก. และ 550 เหรียญสหรัฐฯ/ตัน ตามลำดับ (ลดลง -1.7%YoY และ -1.8%YoY)

ผลไม้สดแช่เย็นแช่แข็ง ในปี 2567 คาดว่ามูลค่าการส่งออกผลไม้สดแช่เย็นแช่แข็งจะอยู่ที่ 256,217 ล้านบาท หรือขยายตัว 10.1%YoY ปัจจัยสนับสนุนมาจากความต้องการบริโภคผลไม้ในตลาดหลักอย่างจีนยังมีแนวโน้มเพิ่มขึ้นต่อเนื่อง กอปรกับความตกลงทางการค้าเสรี (FTA) ของไทยกับจีน ทำให้ไทยได้รับยกเว้นการเก็บภาษีนำเข้าผลไม้สดแช่เย็น แช่แข็ง อีกทั้งการส่งออกยังได้รับแรงสนับสนุนจากการขนส่งผ่านรถไฟความเร็จสูงจีน-ลาว อย่างไรก็ดี ไทยมีความเสี่ยงภัยแล้งจากภาวะเอลนีโญที่คาดว่าจะทวีความรุนแรงในช่วงครึ่งแรกของปี 2567 ทำให้เกิดฝนทิ้งช่วง ซึ่งอาจกระทบต่อคุณภาพและปริมาณของผลผลิตผลไม้ที่จะออกสู่ตลาด แต่คาดว่าจะยังอยู่ในระดับที่เพียงพอต่อการส่งออก

ส่วนในปี 2568 คาดว่ามูลค่าการส่งออกผลไม้สดแช่เย็นแช่แข็งจะอยู่ที่ 279,700 ล้านบาท หรือขยายตัว 9.2%YoY อย่างไรก็ดี การส่งออกผลไม้ไทยไปจีนเผชิญปัจจัยท้าทายจากคู่แข่งที่มากขึ้น ภายหลังเวียดนามและฟิลิปปินส์สามารถส่งออกทุเรียนสดเข้าจีนได้แล้ว ขณะที่มาเลเซียรุกขยายตลาดจีนอย่างต่อเนื่อง รวมถึงผลผลิตทุเรียนของจีนที่จะออกสู่ตลาดมากขึ้น อาจเป็นปัจจัยบั่นทอนต่อการเติบโตของการส่งออกทุเรียนไทย ดังนั้น ผู้ประกอบการต้องให้ความสำคัญกับคุณภาพและความปลอดภัยของสินค้าเพื่อให้ได้ตามมาตรฐานที่ประเทศคู่ค้ากำหนด เพื่อรักษาความสามารถในการแข่งขันระยะยาว

ไก่สดแช่เย็นแช่แข็งและแปรรูป ในปี 2567-2568 คาดว่ามูลค่าการส่งออกไก่สดแช่เย็นแช่แข็งและแปรรูปจะอยู่ที่ 154,462 และ 163,730 ล้านบาท หรือขยายตัว 4.0%YoY และ 6.0%YoY ตามลำดับ เนื่องจากการส่งออกไปยังสหภาพยุโรปยังขยายตัวเพราะได้อานิสงส์จากสงครามระหว่างรัสเซีย-ยูเครน ที่มีแนวโน้มยืดเยื้อ ส่งผลกระทบต่อการผลิตและส่งออกไก่จากยูเครนเข้าสู่ตลาดสหภาพยุโรปซึ่งมีสัดส่วนการนำเข้าไก่จากยูเครนกว่า 20% ของปริมาณนำเข้าทั้งหมด เช่นเดียวกับการส่งออกไก่แปรรูปของไทยไปญี่ปุ่นที่มีทิศทางฟื้นตัวขึ้น สำหรับการส่งออกไก่สดแช่เย็นแช่แข็งจะยังได้รับผลดีจากการระบาดของโรคไข้หวัดนกในจีน อีกทั้งยังได้รับผลดีจากการระบาดของโรคอหิวาต์แอฟริกาในสุกร (ASF) ในจีนและเวียดนาม ทำให้มีการนำเข้าไก่เนื้อเพื่อทดแทนสุกรมากขึ้น เช่นเดียวกับการเปิดประเทศของจีนส่งผลดีต่อความต้องการนำเข้าไก่ของจีนฟื้นตัว รวมถึงมาตรการลดอัตราภาษีนำเข้าสินค้าไก่เหลือ 0% ของเกาหลีใต้ หลังบราซิลซึ่งเป็นประเทศที่เกาหลีใต้นำเข้าไก่เป็นอันดับหนึ่งประสบปัญหาโรคไข้หวัดนก ซึ่งจะเป็นผลดีต่อการส่งออกไก่ของไทย สำหรับการส่งออกไก่สดแช่เย็นแช่แข็งของไทยยังมีโอกาสในการขยายการส่งออกไปยังซาอุฯ เนื่องจากซาอุฯ เป็นประเทศผู้นำเข้าไก่รายใหญ่อันดับ 6 ของโลก ประกอบกับภาครัฐของไทยมีการส่งเสริมการส่งออกสินค้าไก่ ซึ่งเป็นไก่ฮาลาล ไปยังซาอุฯ เพิ่มขึ้น หลังจากการยกระดับความสัมพันธ์ทางการทูตทั้ง 2 ประเทศ

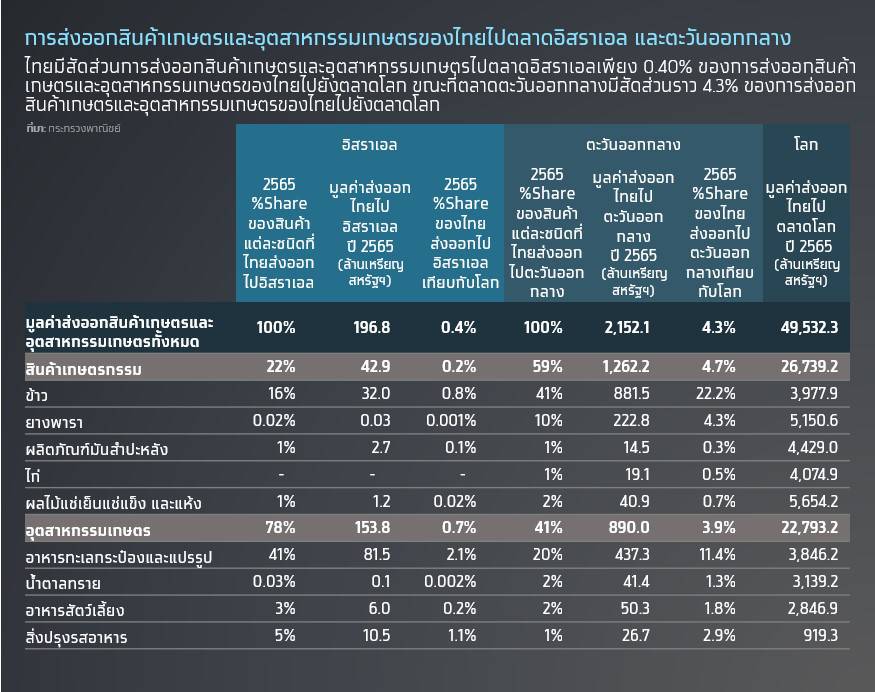

ไทยส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรไปอิสราเอลค่อนข้างน้อย แต่มีแนวโน้มได้รับประโยชน์

การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรของไทยพึ่งพาตลาดอิสราเอลเพียง 0.4% ของการส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรของไทยไปยังตลาดโลก อย่างไรก็ตาม วิกฤติสงครามจะเป็นโอกาสของไทยในการส่งออกสินค้าในกลุ่มอาหารไปยังตลาดอิสราเอลจากการเร่งนำเข้าเพื่อกักตุน เนื่องจากเป็นสินค้าจำเป็นในการบริโภค และหากสงครามขยายวงไปยังตลาดตะวันออกกลาง ก็จะทำให้ไทยได้รับอานิสงส์ในการส่งออกสินค้าในกลุ่มอาหารมากขึ้น เนื่องจากการส่งออกอาหารของไทยพึ่งพาตลาดตะวันออกกลางอยู่พอสมควรอย่างข้าว และอาหารทะเลกระป๋องและแปรรูป (ในปี 2565 ไทยส่งออกสินค้าข้าว และอาหารทะเลกระป๋องและแปรรูปไปตลาดตะวันออกกลาง คิดเป็นสัดส่วน 22.2% และ 11.4% ของการส่งออกสินค้าเหล่านี้ไปยังตลาดโลก ตามลำดับ) แต่ยังต้องขึ้นอยู่กับความรุนแรงของสถานการณ์ ซึ่งหากทำให้การขนส่งสินค้าหยุดชะงักก็จะทำให้ไทยไม่ได้รับประโยชน์มากนัก รวมทั้งถ้าสงครามขยายวงกว้างไปยัง Israel และ Iran จะทำให้ราคาน้ำมันปรับเพิ่มขึ้นกระทบต้นทุนค่าขนส่ง

Krungthai COMPASS มองว่า การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรในระยะข้างหน้ามีปัจจัยที่ต้องติดตามอย่างใกล้ชิด ดังนี้

ความมเสี่ยงจากภัยแล้ง โดยแม้ว่าในช่วง 1-2 เดือนที่ผ่านมา ประเทศไทยมีร่องมรสุมช่วยเติมปริมาณน้ำต้นทุนในช่วงปลายปีให้ปรับเพิ่มขึ้น ทำให้พืชเกษตรสำคัญ เช่น ข้าว อ้อย และมันสำปะหลัง ที่จะทำการเพาะปลูกช่วงหน้าแล้ง อาจได้รับผลกระทบน้อยกว่าที่คาดไว้เดิม แต่คาดว่าปริมาณน้ำต้นทุนหลังสิ้นสุดฤดูฝนในไปนี้จะยังต่ำกว่าช่วงเดียวกันของปีก่อน จึงยังต้องติดตามความเสี่ยงจากภัยแล้งในช่วงครึ่งปีแรกของปี 2567 อย่างใกล้ชิด

มาตรการด้านสิ่งแวดล้อมของประเทศคู่ค้าที่มุ่งเน้นการลดการปล่อยก๊าซเรือนกระจก เช่น กฎหมายที่ห้ามนำเข้าหรือส่งออกสินค้าที่มีส่วนเกี่ยวข้องกับการทำลายป่าไม้เข้าสู่ตลาดของสหภาพยุโรป (EU Deforestation-free products) เช่น ยางพารา น้ำมันปาล์ม เนื้อวัว ไม้ กาแฟ โกโก้ และถั่วเหลือง รวมถึงผลิตภัณฑ์แปรรูปที่ผลิตจากสินค้าเหล่านี้ เช่น ช็อกโกแลต เฟอร์นิเจอร์ กระดาษ ถ่าน และสินค้าที่มีน้ำมันปาล์มเป็นส่วนประกอบ เป็นต้น ที่จะบังคับใช้ในปี 2567 อาจส่งผลให้ผู้ประกอบการที่ส่งออกสินค้าเหล่านี้ไปยังประเทศในกลุ่มสหภาพยุโรป ส่งออกสินค้าเหล่านี้ได้น้อยลง หากไม่สามารถปฎิบัติได้ตามกฎเกณฑ์ดังกล่าว

ความขัดแย้งของกลุ่มฮามาสและอิสราเอล แม้ผลกระทบต่อการส่งออกของไทยยังค่อนข้างจำกัด และเป็นโอกาสของไทยในการส่งออกสินค้าจำเป็นในกลุ่มอาหาร แต่หากสถานการณ์ขยายวงกว้างและทวีความรุนแรงขึ้น อาจทำให้ผู้ส่งออกที่พึ่งพาตลาดดังกล่าวต้องเผชิญปัญหาความล่าช้าในการขนส่ง และรับภาระต้นทุนค่าขนส่งที่สูงขึ้น

การส่งออกไปยังกลุ่มประเทศสงครามอาจมีความเสี่ยงเรื่องการชำระเงิน หากสงครามมีการลุกลาม โดยผู้ประกอบการที่มีการส่งออกไปตลาดอิสราเอลอาจต้องทำประกันการส่งออกเพื่อป้องกันความเสี่ยงในกรณีที่ไม่สามารถต่อรองขอ Advance Payment จากผู้ซื้อได้ โดยประกันการส่งออกมีหลายรูปแบบกรมธรรม์ เช่น กรมธรรม์การส่งออกราย Shipment ซึ่งเหมาะกับผู้ประกอบการที่ส่งออกไม่มากครั้ง หรือกรมธรรม์การส่งออกแบบเหมาจ่ายรายปี

แรงกดดันด้านต้นทุนการผลิต เช่น ค่าแรงงาน และอัตราดอกเบี้ยที่ยังอยู่ในระดับสูง อาจกดดันอัตรากำไรของผู้ประกอบการสินค้าเกษตรและอาหาร เช่น ต้นทุนแรงงานที่อาจส่งผลกระทบต่อผู้ประกอบการในกลุ่มสินค้าที่กระบวนการผลิตมีการใช้แรงงานจำนวนมาก เช่น อาหารทะเลกระป๋องและแปรรูป ผลไม้สดแช่เย็นแช่แข็งและแห้ง เป็นต้น รวมถึงต้นทุนทางการเงินโดยเฉพาะรายกลางและรายย่อย ที่มีประสิทธิภาพในการบริหารจัดการต้นทุนต่ำกว่ารายใหญ่ อีกทั้งยังเข้าถึงแหล่งเงินทุนได้ค่อนข้างยากกว่ารายใหญ่ด้วย