ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 36.00 บาทต่อดอลลาร์ “ทรงตัวไม่เปลี่ยนแปลง”

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยว่า ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 36.00 บาทต่อดอลลาร์ “ทรงตัวไม่เปลี่ยนแปลง” จากระดับปิดสัปดาห์ก่อนหน้า

โดยนับตั้งแต่ช่วงคืนวันศุกร์ของสัปดาห์ก่อนหน้า เงินบาทเคลื่อนไหว sideway (แกว่งตัวในกรอบ 35.90-36.03 บาทต่อดอลลาร์) โดยมีจังหวะแข็งค่าขึ้น ตามการย่อตัวลงบ้างของเงินดอลลาร์ หลังรายงานดัชนี PMI ของสหรัฐฯ ออกมาผสมผสาน (ดัชนี PMI ภาคการบริการ ออกมาแย่กว่าคาด ส่วนดัชนี PMI ภาคการผลิต ออกมาดีกว่าคาด) นอกจากนี้ เงินบาทยังพอได้แรงหนุนจากโฟลว์ขายทำกำไรทองคำ หลังราคาทองคำรีบาวด์ขึ้นเข้าใกล้โซนแนวต้านระยะสั้น

สัปดาห์ที่ผ่านมา Dot Plot ใหม่ของเฟดที่สะท้อนแนวโน้มการคงอัตราดอกเบี้ยที่ระดับสูงได้นานกว่าคาด ยังคงหนุนให้เงินดอลลาร์แข็งค่าขึ้นต่อเนื่อง

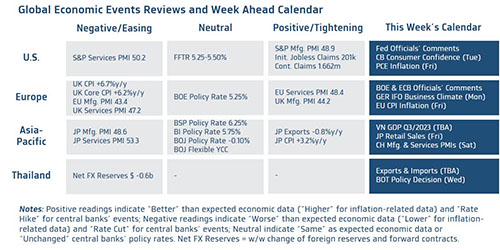

ในสัปดาห์นี้ เรามองว่า ควรจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางหลัก พร้อมรอลุ้นรายงานดัชนี PMI ของจีน ส่วนในฝั่งไทย ไฮไลท์สำคัญ คือ การประชุมคณะกรรมการนโยบายการเงิน (กนง.)

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – เนื่องจากสัปดาห์นี้ รายงานข้อมูลเศรษฐกิจสำคัญอาจมีไม่มากนัก ทำให้ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดอย่างใกล้ชิด หลังจาก Dot Plot ล่าสุด ยังคงสะท้อนแนวโน้มเฟดคงอัตราดอกเบี้ยที่ระดับสูงได้นาน (Higher for Longer) อนึ่ง ในส่วนรายงานข้อมูลเศรษฐกิจ ผู้เล่นในตลาดจะรอจับตารายงานดัชนีความเชื่อมั่นผู้บริโภค (Conference Board Consumer Confidence) เดือนกันยายน ที่มีโอกาสลดลงสู่ระดับ 105.5 จุด ตามภาพเศรษฐกิจที่ชะลอลงและแรงกดดันจากอัตราดอกเบี้ยที่อยู่ในระดับสูง นอกจากนี้ แนวโน้มการชะลอตัวลงของเศรษฐกิจสหรัฐฯ จะสะท้อนผ่านอัตราเงินเฟ้อพื้นฐาน Core PCE เดือนสิงหาคม ที่อาจชะลอลงสู่ระดับ 3.9% จาก 4.2% ในเดือนก่อนหน้า ซึ่งเรามองว่า หากอัตราเงินเฟ้อพื้นฐานของสหรัฐฯ ชะลอตัวลงต่อเนื่องในอัตราดังกล่าว ก็อาจลดโอกาสการเดินหน้าขึ้นดอกเบี้ยของเฟด โดยเราคงมุมมองเดิมว่า เฟดได้จบรอบการขึ้นดอกเบี้ยไปแล้ว สวนทางกับ Dot Plot ล่าสุดที่ยังคงสะท้อนโอกาสเฟดเดินหน้าขึ้นดอกเบี้ยต่ออีก 1 ครั้ง (+25bps) สู่ระดับ 5.50-5.75%

- ฝั่งยุโรป – ตลาดประเมินว่า ดัชนีความเชื่อมั่นภาคธุรกิจของเยอรมนี (Ifo Business Climate) ในเดือนกันยายน อาจปรับตัวลดลงต่อเนื่องสู่ระดับ 85.2 จุด สะท้อนถึงความกังวลต่อแนวโน้มเศรษฐกิจที่เพิ่มสูงขึ้นของบรรดาผู้ประกอบการ ท่ามกลางผลกระทบของอัตราดอกเบี้ยที่สูงขึ้น ราคาพลังงานที่เพิ่มขึ้นต่อเนื่อง และการชะลอตัวลงของเศรษฐกิจประเทศคู่ค้า นอกจากนี้ นักวิเคราะห์ต่างคาดว่า แนวโน้มการชะลอตัวลงต่อเนื่องของเศรษฐกิจยูโรโซนจะส่งผลให้ อัตราเงินเฟ้อพื้นฐาน Core CPI ของยูโรโซนในเดือนกันยายน ชะลอตัวลงต่อเนื่องสู่ระดับ 4.8% จาก 5.3% ในเดือนก่อน ส่วนอัตราเงินเฟ้อทั่วไป CPI แม้ว่าจะได้แรงหนุนจากการปรับตัวขึ้นของราคาน้ำมันดิบบ้าง แต่โดยรวมจะชะลอลงสู่ระดับ 4.5% ซึ่งจากแนวโน้มการชะลอตัวลงของทั้งกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อ ทำให้เราคาดว่า ธนาคารกลางยุโรป (ECB) ได้จบรอบการขึ้นดอกเบี้ยไปแล้วที่ระดับ Deposit Facility Rate 4.00%

- ฝั่งเอเชีย – นักวิเคราะห์ส่วนใหญ่ยังคงมองว่า เศรษฐกิจญี่ปุ่นยังได้รับอานิสงส์จากการฟื้นตัวของการบริโภคในประเทศ ซึ่งส่วนหนึ่งก็เป็นผลจากภาคการท่องเที่ยวที่กลับมาคึกคักมากขึ้น โดยภาพดังกล่าวจะสะท้อนผ่าน ยอดค้าปลีก (Retail Sales) เดือนสิงหาคมที่จะเพิ่มขึ้น +0.5%m/m ทั้งนี้ ผู้เล่นในตลาดจะรอลุ้นรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและภาคการบริการ (Manufacturing and Services PMIs) ของจีน ในเดือนกันยายน โดยตลาดมองว่า กิจกรรมทางเศรษฐกิจของจีนมีแนวโน้มฟื้นตัวดีขึ้น หลังทางการจีนได้ออกมาตรการช่วยเหลือเศรษฐกิจเพิ่มเติม ควบคู่ไปกับการดำเนินนโยบายการเงินที่ผ่อนคลาย โดยดัชนี PMI ภาคการผลิตและภาคการบริการ อาจปรับตัวขึ้นสู่ระดับ 50.2 จุด และ 51.5 จุด ตามลำดับ (ดัชนีเกิน 50 จุด หมายถึง ภาวะขยายตัว)

- ฝั่งไทย – เรามองว่า ที่ประชุมคณะกรรมการนโยบายการเงิน (กนง.) อาจมีมติ “ไม่เป็นเอกฉันท์” ขึ้นดอกเบี้ย +25bps สู่ระดับ 2.50% ท่ามกลางแนวโน้มอัตราเงินเฟ้อที่มีโอกาสปรับตัวสูงขึ้นจากผลกระทบของภาวะ El Nino, ราคาน้ำมันดิบที่ปรับตัวขึ้นต่อเนื่อง และการฟื้นตัวของการบริโภคตามแรงหนุนของมาตรการกระตุ้นเศรษฐกิจ นอกจากนี้ การปรับขึ้นอัตราดอกเบี้ยดังกล่าวยังเป็นการเพิ่มขีดความสามารถในการดำเนินนโยบายการเงิน (Policy Space) เพื่อรองรับความเสี่ยงในอนาคต ทั้งนี้ หาก กนง. ส่งสัญญาณที่ชัดเจนว่า การขึ้นอัตราดอกเบี้ยในครั้งนี้จะเป็นครั้งสุดท้ายของวัฏจักรการขึ้นดอกเบี้ยรอบนี้ เราประเมินว่า ผู้เล่นในตลาดอาจทยอยกลับเข้าซื้อบอนด์ไทยมากขึ้น จากแรงกดดันต่อบอนด์ยีลด์ที่จะลดลง นอกจากนี้ การอ่อนค่าของเงินบาทที่เริ่มชะลอลงและอาจผ่านจุดอ่อนค่าสุดในปีนี้ไปแล้ว ก็อาจหนุนให้นักลงทุนต่างชาติเริ่มกลับเข้าซื้อบอนด์ไทยได้เช่นกัน ทั้งนี้ ในส่วนรายงานยอดการส่งออกและการนำเข้าของไทยในเดือนสิงหาคม ตลาดประเมินว่า ยอดการส่งออกอาจหดตัว -3.4%y/y ขณะที่ยอดการนำเข้าจะหดตัว -10%y/y ส่วน ดุลการค้ามีโอกาสขาดดุลกว่า -1.8 พันล้านดอลลาร์ ทั้งนี้ หากดุลการค้า ขาดดุลมากกว่าคาด ก็อาจเป็นปัจจัยกดดันเงินบาทฝั่งอ่อนค่าได้

สำหรับ แนวโน้มของค่าเงินบาท เรามองว่า โมเมนตัมการอ่อนค่าเริ่มแผ่วลง แต่ต้องรอลุ้นฟันด์โฟลว์นักลงทุนต่างชาติ ซึ่งหากผู้เล่นในตลาดเชื่อว่า กนง. อาจจบรอบการขึ้นดอกเบี้ยแล้วในการประชุมครั้งนี้ ก็อาจทำให้นักลงทุนต่างชาติทยอยกลับเข้าซื้อบอนด์ไทยได้ อนึ่ง ในช่วงปลายสัปดาห์ หากรายงานดัชนี PMI ของจีนสะท้อนแนวโน้มการฟื้นตัวดีขึ้นของเศรษฐกิจจีน อาจหนุนให้เงินหยวนจีนและสกุลเงินเอเชียแข็งค่าขึ้นได้ (อาจมีผลในช่วงต้นสัปดาห์หน้า) ทั้งนี้ ควรระวังและจับตาทิศทางราคาน้ำมันดิบ รวมถึงราคาทองคำ ซึ่งอาจส่งผลต่อแนวโน้มค่าเงินบาทในระยะสั้นได้

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์มีแนวโน้มแกว่งตัว sideway เพื่อรอรับรู้ปัจจัยใหม่ๆ โดยการแข็งค่าของเงินดอลลาร์อาจเริ่มชะลอลงบ้าง หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ไม่ได้ออกมาดีกว่าคาด อย่างไรก็ดี เงินดอลลาร์ก็อาจยังพอได้แรงหนุนจากถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด ซึ่งส่วนใหญ่อาจยังคงออกมาสนับสนุนการเดินหน้าขึ้นดอกเบี้ยของเฟด หรือ การคงอัตราดอกเบี้ยที่ระดับสูงได้นาน

เราคงคำแนะนำว่า ในช่วงนี้ ตลาดการเงินยังอยู่ในช่วงเผชิญความผันผวนสูง จากทั้งความไม่แน่นอนของทิศทางนโยบายการเงิน ความกังวลแนวโน้มการฟื้นตัวของเศรษฐกิจจีน ทำให้เราคงคำแนะนำว่า ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน และนอกเหนือจากการใช้เครื่องมือดังกล่าว การเลือกทำธุรกรรมในสกุลเงินท้องถิ่น (Local Currency) ก็เป็นอีกแนวทางในการบริหารความเสี่ยงจากอัตราแลกเปลี่ยนที่น่าสนใจ ซึ่งผู้ประกอบการควรเปรียบเทียบต้นทุนในการทำธุรกรรมและแผนการป้องกันความเสี่ยงก่อนตัดสินใจทุกครั้ง

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.75-36.50 บาท/ดอลลาร์ ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 35.85-36.15 บาท/ดอลลาร์.