fintips by ttb ชวน ‘คู่รัก – LGBTQ+’ วางแผนก่อนซื้อบ้าน เผย! ‘4 เอกสาร + 9 รายจ่ายสำคัญ’

คู่รักหลายคู่มีความฝันอยากซื้อบ้านเพื่อสร้างครอบครัวร่วมกัน แต่หลายคนคงเกิดคำถามว่า ถ้าเป็นคู่รัก LGBTQ+ จะสามารถซื้อบ้านด้วยกันได้หรือไม่ วันนี้ fintips by ttb เรื่องเงินที่รู้จริงแบบเพื่อนที่รู้ใจ ชวนคู่รักทุกกลุ่ม รวมถึงคู่ LGBTQ+ มาร่วมหาคำตอบไปด้วยกัน พร้อมคำแนะนำในการเตรียมตัวซื้อบ้านเพื่ออนาคตที่สดใสร่วมกัน ต้องอ่าน! การเตรียม 4 เอกสาร + 9 รายจ่ายก่อนกู้ซื้อบ้าน

ในปัจจุบัน เงื่อนไขการซื้อบ้านร่วมกันเปิดกว้างมากขึ้น โดยธนาคารหลายแห่งได้เปิดโอกาสให้คนทุกกลุ่มได้มีบ้านเป็นของตัวเอง รวมถึงคู่รักที่ยังไม่แต่งงานก็สามารถกู้ร่วมเพื่อซื้อบ้านด้วยกันได้ แต่ทั้งนี้ขึ้นอยู่กับนโยบายการอนุมัติสินเชื่อของแต่ละธนาคาร และควรคิดให้ดีเผื่อความสัมพันธ์ไม่เป็นอย่างที่ตั้งใจไว้ แม้แต่คู่รัก LGBTQ+ ก็สามารถซื้อบ้านร่วมกันได้หากมีหลักฐานแสดงความสัมพันธ์ หรือเอกสารการอยู่ร่วมกัน

แต่อาจไม่ใช่ทุกธนาคารที่ให้สินเชื่อคู่รักกลุ่มนี้ ดังนั้น ควรสอบถามรายละเอียด และเงื่อนไขของสินเชื่อแต่ละธนาคารอย่างรอบคอบเสมอ คู่รัก LGBTQ ซื้อบ้านต้องใช้เอกสารอะไรบ้าง

1. เอกสารข้อมูลส่วนบุคคล เช่น สำเนาบัตรประชาชน และสำเนาทะเบียนบ้านของทั้ง 2 คน

2. เอกสารแสดงรายได้ เช่น หนังสือรับรองเงินเดือน, สำเนาสลิปเงินเดือนล่าสุด, สำเนาบัญชีธนาคารย้อนหลัง 6 เดือน

3. เอกสารทางด้านหลักประกัน เช่น สำเนาสัญญาจะซื้อจะขายบ้าน หรือคอนโด

4. เอกสารการอยู่ร่วมกัน เช่น บัญชีเงินฝากที่เปิดร่วมกัน, บิลค่าใช้จ่ายที่ระบุที่อยู่เดียวกัน หรือเป็นเจ้าของกิจการซึ่งจดทะเบียนบริษัทร่วมกัน

สำหรับเอกสารที่ใช้ในการขอสินเชื่อบ้านของบุคคลทั่วไป คลิก https://www.ttbbank.com/th/application-doc

อย่างไรก็ตาม แต่ละธนาคารอาจมีการขอเอกสารอื่น ๆ เพิ่มเติม เพื่อใช้ประกอบการพิจารณาอนุมัติสินเชื่อ

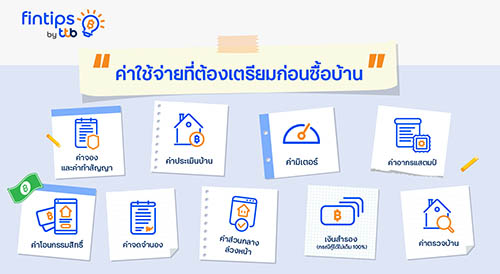

9 ค่าใช้จ่ายต้องเตรียมพร้อมก่อนซื้อบ้านสำหรับผู้ที่สนใจซื้อบ้านทุกกลุ่ม : สิ่งสำคัญที่ทุก ๆ จะต้องพิจารณาก่อนซื้อบ้าน คือ การประเมินค่าใช้จ่ายที่เกี่ยวข้องอย่างถี่ถ้วน เพื่อประเมินความสามารถทางการเงิน

เพราะค่าผ่อนชำระบ้านต่อเดือนไม่ใช่ค่าใช้จ่ายเพียงอย่างเดียวที่ต้องรับผิดชอบ แต่ยังรวมถึงค่าใช้จ่ายทั้ง 9 อย่าง ดังต่อไปนี้

1. ค่าจองและค่าทำสัญญา ค่าใช้จ่ายแรกที่ต้องจ่ายเมื่อเจอบ้านที่ถูกใจ คือ ค่าจอง มีตั้งแต่หลักร้อยถึงหลักหมื่นบาท และค่าทำสัญญาจะซื้อจะขายที่มีรายละเอียดต่าง ๆ ของบ้านที่ทำสัญญา ซึ่งต้องอ่านและศึกษารายละเอียดสัญญาก่อนลงนาม โดยเงินจำนวนนี้จะได้คืนจากธนาคาร หรือเลือกหักจากราคาบ้านได้ตามต้องการ

2. ค่าประเมินบ้าน ธนาคารจะเรียกเก็บค่าธรรมเนียมในการสำรวจและประเมินมูลค่าบ้านพร้อมที่ดิน เพื่อใช้ประกอบการพิจารณาขอสินเชื่อ โดยทั่วไปราคาจะแตกต่างกันไปตามแต่ละธนาคาร ประมาณ 1,000-

3,000 บาท แต่หากยื่นซื้อบ้านกับหลายธนาคารจะต้องชำระค่าธรรมเนียมนี้ให้กับทุกธนาคาร

3. ค่ามิเตอร์สาธารณูปโภค ค่าใช้จ่ายในการติดตั้งและประกันมิเตอร์น้ำ-ไฟฟ้า ราคาขึ้นอยู่กับประเภทที่อยู่อาศัย มาตรวัด ขนาดมิเตอร์ และจำนวนกระแสน้ำ-ไฟที่ปล่อยได้ ซึ่งมีตั้งแต่หลักพันถึงหลักหมื่นบาท

4. ค่าอากรแสตมป์ เป็นค่าใช้จ่ายที่ต้องชำระให้กรมสรรพากร โดยคิดอัตรา 0.50% ของราคาซื้อ-ขายหรือราคาประเมินที่ดิน โดยใช้ราคาที่สูงกว่าในการคำนวณ

5. ค่าจดทะเบียนจำนอง กรณีกู้เงินจากธนาคาร ค่าธรรมเนียมนี้จะชำระให้กรมที่ดิน คิดเป็น 1% ของวงเงินกู้ สูงสุดไม่เกิน 200,000 บาท แต่ถ้าซื้อบ้านด้วยเงินสด จะได้รับการงดเว้นค่าใช้จ่ายในส่วนนี้ โดยในปี 2566 นี้ คณะรัฐมนตรี (ครม.) มีการต่อมาตรการลดค่าจดทะเบียนจำนองอสังหาริมทรัพย์ที่ราคาไม่เกิน 3 ล้านบาท จาก 1% เหลือ 0.01% 6. ค่าโอนกรรมสิทธิ์ ค่าใช้จ่ายส่วนนี้ต้องชำระให้กรมที่ดิน คิดเป็น 2% ของราคาซื้อ-ขาย หรือราคาประเมินที่ดิน โดยใช้ราคาที่สูงกว่ามาคำนวณ ซึ่งบางครั้งผู้ซื้อและผู้ขายอาจตกลงกันว่าใครจะเป็นผู้ชำระ โดยในปี 2566 คณะรัฐมนตรี (ครม.) มีการต่อมาตรการลดค่าธรรมเนียมการโอนกรรมสิทธิ์บ้านและคอนโดราคาไม่เกิน 3 ล้านบาท จาก 2% เหลือ 1%

7. ค่าส่วนกลางล่วงหน้า หากซื้อคอนโดมิเนียม หรือบ้านในหมู่บ้านจัดสรรจะมีการเรียกเก็บค่าส่วนกลางสำหรับการดูแลรักษาสิ่งอำนวยความสะดวกต่าง ๆ เช่น ค่าสวนสาธารณะ ค่าฟิตเนส ค่าระบบรักษาความปลอดภัยหรืออื่น ๆ ซึ่งโครงการจะให้จ่ายล่วงหน้า 1 ปี คิดตามขนาดพื้นที่ใช้สอย และจากนั้นจะเรียกเก็บค่าส่วนกลางเป็นรายปี

8. เงินสำรอง (กรณีกู้ไม่เต็ม 100%) แนะนำให้มีเงินสำรองไว้ประมาณ 10% ของราคาบ้าน เพื่อเตรียมรับมือในกรณีที่กู้ได้ไม่เต็ม 100% ซึ่งหากไม่ได้เงินจำนวนนี้ก็สามารถใช้ซื้อของตกแต่งหรือเฟอร์นิเจอร์แทนได้

9. ค่าตรวจรับบ้าน สำหรับคนที่ไม่มีความรู้เรื่องการตรวจรับมอบบ้าน แนะนำให้จ้างบริษัทที่รับตรวจสอบโดยเฉพาะ เพื่อป้องกันปัญหาที่อาจเกิดขึ้นกับบ้านในอนาคต เช่น รอยร้าว สี ผนัง พื้นบ้าน ระบบไฟฟ้า ระบบประปา หรืออื่น ๆ

เมื่อรู้แล้วว่าค่าใช้จ่ายในการซื้อบ้านมีอะไรบ้าง ควรตั้งเป้าหมายและคำนวณค่าใช้จ่ายคร่าว ๆ ตัวอย่างเช่น ถ้าวางแผนกู้ซื้อบ้านด้วยวงเงิน 2.89 ล้านบาท เนื้อที่ 20 ตร.ว. ต้องเตรียมเงินประมาณ 380,489 บาท ซึ่งถ้ามีเป้าหมายจะซื้อบ้านภายใน 5 ปีข้างหน้า จะต้องมีเงินเก็บ 6,342 บาทต่อเดือน ดังนั้น การตั้งเป้าหมายและการทำความรู้จักกับค่าใช้จ่ายต่าง ๆ จะช่วยให้เราเตรียมตัววางแผนสร้างครอบครัวที่ใฝ่ฝันได้อย่างสดใสราบรื่นและมีประสิทธิภาพมากขึ้น

มาร่วมออกแบบชีวิตทางการเงินในวันนี้และในอนาคต เพื่อพิชิตเป้าหมายการมีชีวิตทางการเงินที่ดีขึ้น ด้วยเคล็ดลับทางการเงินดี ๆ ได้ที่ “fintips by ttb” เรื่องเงินที่รู้จริงแบบเพื่อนที่รู้ใจ เพียงคลิก https://www.ttbbank.com/th/fin-tips-hm56 หรืออ่านบทความฉบับเต็มได้ที่ https://www.ttbbank.com/th/fin-tips-homefor2

#fintipsbytttb

#ให้ชีวิตการเงินดีทั้งวันนี้และอนาคต

#เปลี่ยนเพื่อให้ชีวิตคุณดีขึ้น #ttb #MakeREALChange